(相关资料图)

(相关资料图)

核心观点

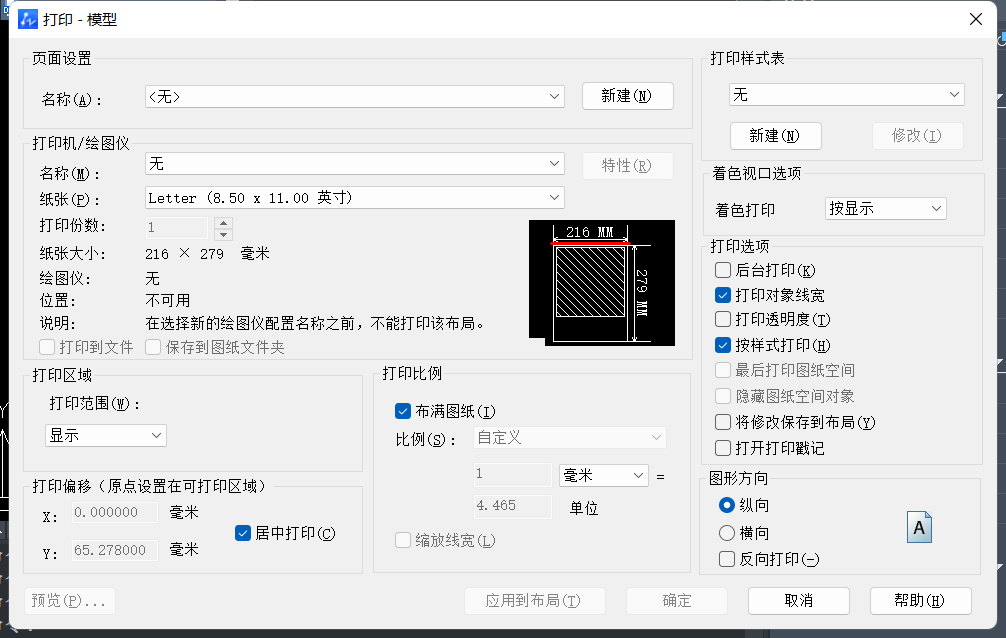

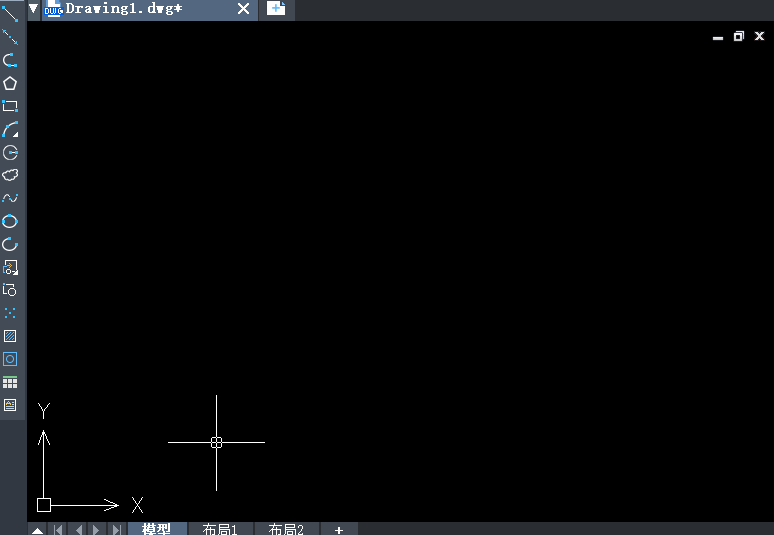

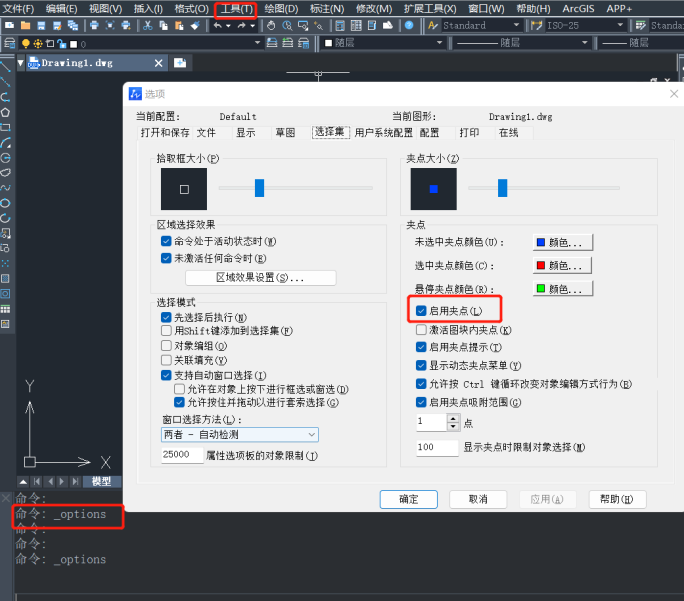

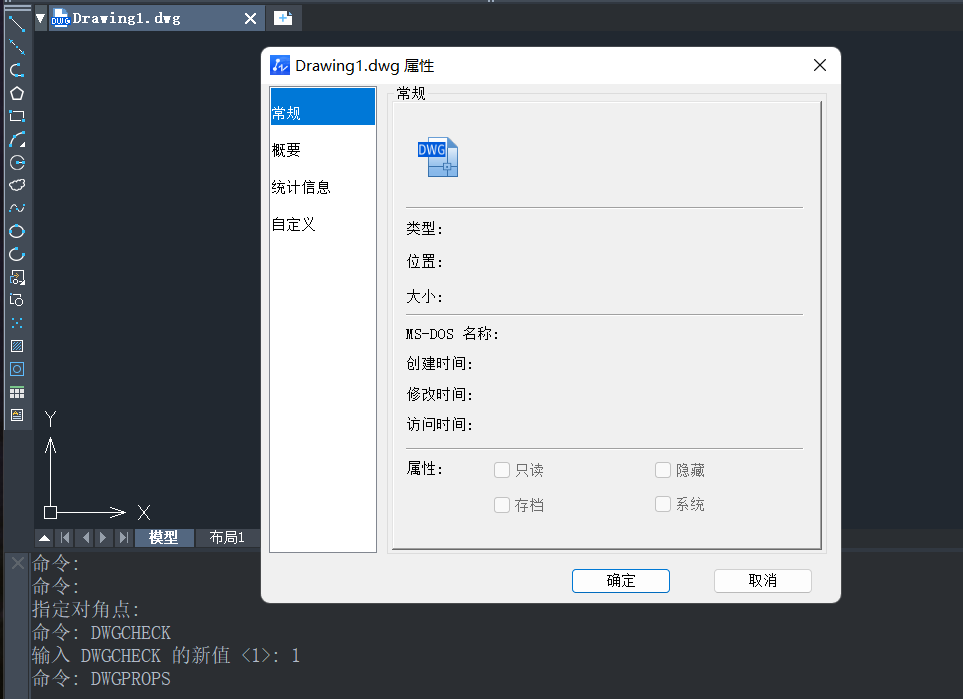

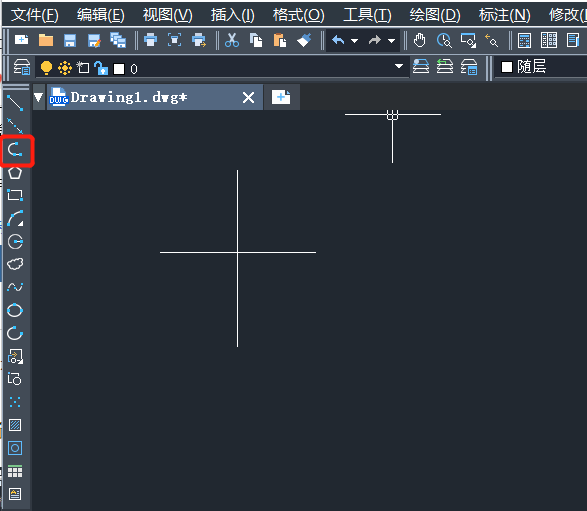

数据快评:7月金融数据低于市场预期,主要由于新增人民币贷款、以及非标融资均低于预期,显示经济自发的融资需求偏弱。具体看,7月新增社融5,282亿元,同比少增2,703亿元,低于彭博一致预期的1.1万亿元;新增人民币贷款3,459亿元,同比少增3,498亿元,低于彭博一致预期的7,800亿元(图表1)。7月新增社融低于预期,主要由于居民与企业贷款同比少增、以及非标余额降幅环比扩大。由此,低基数下7月社融同比增速从6月的9.0%回落至8.9%,(季调后)月环比折年增速从8.2%放缓至7.5%(图表2)。7月M2同比增速从6月的11.3%放缓至10.7%,低于彭博一致预期的11.0%,部分受财政存款同比多增拖累。此外,7月M1同比增速从6月的3.1%走弱至2.3%,低于彭博一致预期的3.0%,显示企业端现金流尚待修复。

分析结论:往前看,8-9月地方专项债加快发行有望小幅提振社融增长,但地产周期偏弱下或将需要更大体量的逆周期政策加以对冲。7月金融数据显示,地产周期偏弱会拖累居民与企业信贷需求、以及包括城投平台在内的非标融资。如我们在《盘点近期稳增长政策》(2023/8/6)中分析,目前已明确公布的稳增长政策体量总体不及去年5月推出的稳大盘政策组合,其中9月底前完成2023年地方债专项债发行可能提振8-9月社融同比增长0.1-0.2个百分点。但如果地产周期持续偏弱,地方债加快发行可能不足以推动社融增速较快回升。因此,政策对信贷周期的支持可能需要进一步上升,而稳地产可能对稳增长起到“纲举目张”的效果,尤其是关注能否出台逆转房价预期、推升地产成交量的政策。

具体分项数据分析如下:

1)7月新增人民币贷款3,459亿元,低于彭博一致预期的7,800亿元,且同比少增3,498亿元。由此,7月人民币贷款余额同比增速从6月的11.3%下降至11.1%。7月居民与企业短期与中长期贷款均同比少增,可能主要反映地产周期偏弱对居民与企业信贷需求的拖累。具体看,7月居民短期、中长期贷款分别减少1,335亿元、672亿元,同比多减1,066亿元、2,158亿元。同时,7月企业短期贷款减少3,785亿元,同比多减239亿元,而新增企业中长期贷款为2,712亿元,同比少增747亿元。另一方面,7月新增票据融资3,597亿元,同比多增461亿元,可能反映信贷需求偏弱下银行使用票据冲量。

2)7月新增社融为5,282亿元,低于彭博一致预期的1.1万亿元、以及去年同期的7,785亿元。从贷款以外的分项看(图表3),7月包括信托贷款、委托贷款与银行未贴现承兑汇票在内的“非标”资产合计余额环比减少1,724亿元,降幅较6月的903亿元扩大,显示地产周期偏弱可能拖累城投平台的融资需求。另一方面,7月政府债净发行4,109亿元,小幅高于去年同期的3,998亿元,而地方债加快发行下8-9月同比或将明显多增。7月企业债净融资1,179亿元,高于去年同期的960亿元。

3)7月M2同比增速从6月的11.3%放缓至10.7%,低于彭博一致预期的11%,主要受贷款投放同比下降、以及财政存款同比多增的共同拖累(图表4)。经季节性调整后,7月M2月环比(非年化)增速从6月的0.8%回落至0.6%。7月人民币存款余额环比下降1.12万亿元,而去年同期为环比增加447亿元,其中居民、企业存款分别同比多减4,713亿元、4,900亿元。另一方面,7月财政存款增加9,078亿元,同比多增4,215亿元,由此财政存款同比增速从6月的-10.4%回升至-2.6 %,拖累M2同比增速约0.2个百分点。7月M1同比增速从6月的3.1%回落至2.3%,低于彭博一致预期的3%(图表5),而月环比(非年化)增速从6月的-0.4%小幅回升至-0.3%,显示企业现金流尚待改善。

风险提示:地产周期加速下行,稳增长政策力度不及预期。

文章来源

本文摘自2023年8月11日发表的《社融增长承压,政策或须加力增效》

关键词: