出品 | 子弹财经

【资料图】

【资料图】

作者 | 段楠楠

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

在监管层提出活跃资本市场后,券商行业在A股迎来久违大涨。8月12日,中金公司却给火热的券商板块“当头一棒”。

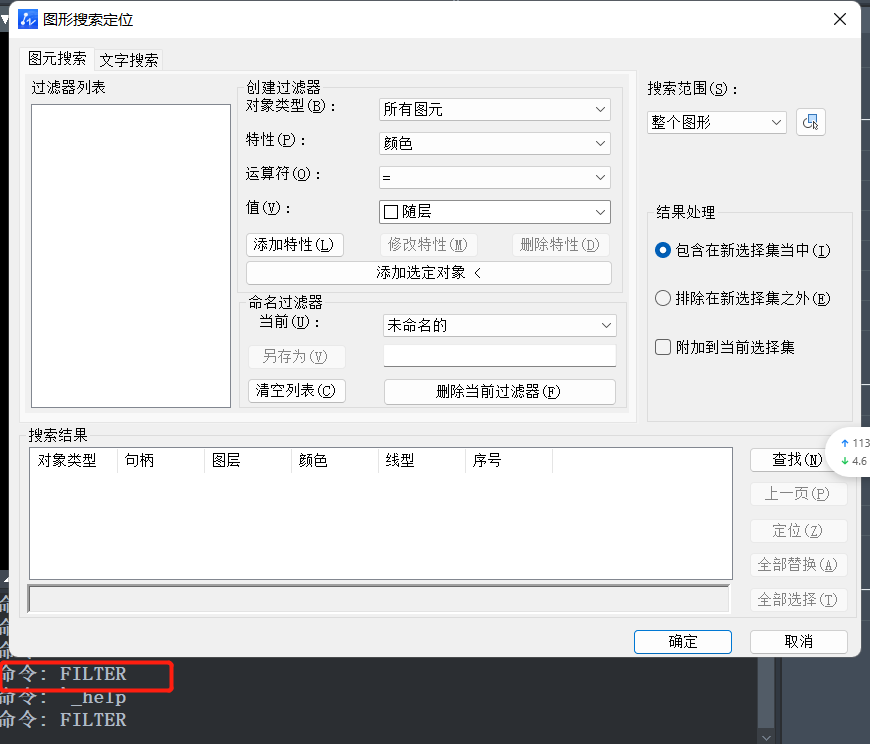

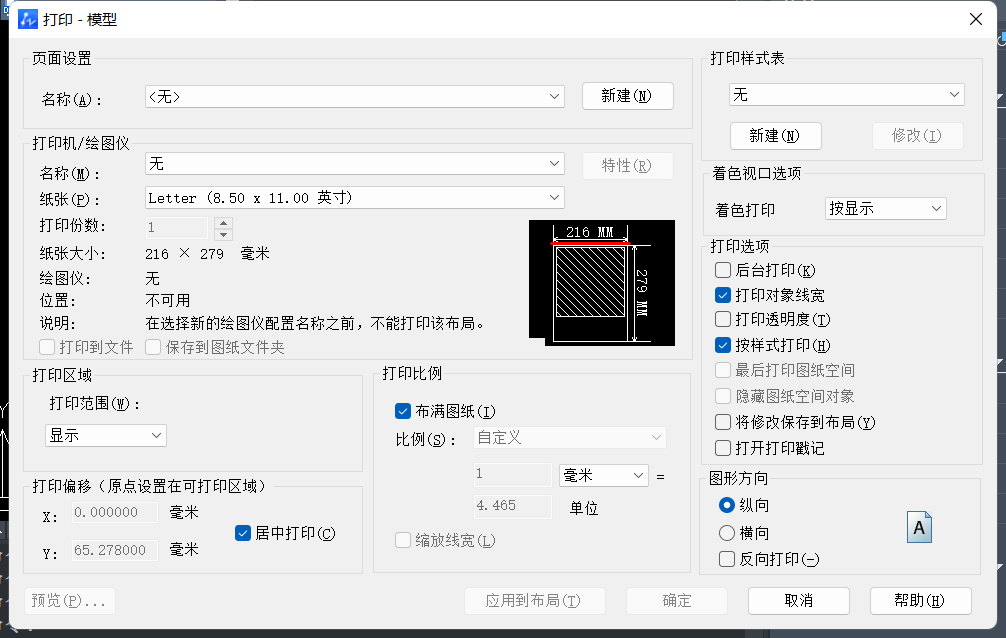

当日中金公司公告称:第三大股东海尔金控出于自身经营需要,计划减持公司不超过1.45亿A股股份,占不超过公司总股本3%。若按中金公司8月15日收盘价40.10元/股计算,海尔金控最高可套现58.14亿元。

其中,以市场集合竞价交易减持不超过4827万股,不超过公司总股本1%,以大宗交易方式减持不超过9654.45万股,不超过公司总股本2%。

这并非海尔金控第一次减持,早在2022年3月,海尔金控持有中金公司3.99亿股迎来解禁,3个月后,海尔金控便抛出了1.35亿股的减持计划,最终实际减持9355万股,减持金额高达36.85亿元。

2023年5月,海尔金控再度提出9654.51万股的减持计划,实际减持9654.42万股,几乎是顶格减持,减持股份占公司总股本的2%,减持总金额高达35.21亿元。

若算上本次拟计划减持最高金额,海尔金控累计减持中金公司有望达到130亿元以上。如此频繁减持中金公司,是真如海尔金控所说因自身经营所需,还是另有隐情?

1、超百亿减持,海尔金控赚翻了

天眼查显示,海尔金控成立于2014年,是青岛海尔集团成员企业,以金融业务为主,公司注册资本高达117.37亿元,且全部是实缴资本。

(图 / 海尔金控官网)

由于海尔金控未上市,公司近几年并未披露财务报告。因此,公司实际财务情况究竟如何,除了内部人士,外人恐怕无从知晓。

但从海尔集团以及海尔集团旗下其它子公司情况来看,海尔金控盈利能力大概率并不差。因此,海尔金控并不存在现金流紧张的情形。

排除企业自身原因,海尔金控如此大规模减持中金公司,很有可能是浮盈后选择套现。

海尔金控持有中金公司股权还要追溯到2018年。当年4月11日,中金公司控股股东中央汇金,在北京金融资产交易所公开转让其持有的中金公司3.985亿股股权,市场评估价值为50.5亿元,挂牌价为54.12亿元,要求交易对方一次性付清。

最终,海尔金控以低价拍得这部分股权,成为当时中金公司第二大股东。

早在2015年,中金公司便在港股完成上市。但由于港股流动性较差,且港股投资者并不热衷投资金融股。因此,中金公司在港股估值一直较低,公司股价一直维持着12港元/股左右,海尔金控浮盈空间并不大。

这种情况在2020年发生了转变,中金公司为了融资发展自身业务,2020年11月选择在A股上市,上市首日中金公司股价便大涨30%以上,随后连续上涨,市值一度超过行业龙头中信证券。

随着炒作退潮以及股份解禁影响,中金公司股价开始下跌。即便如此,以8月15日股价计算,海尔金控持有中金公司浮盈高达200%以上,面对如此巨大的盈利,海尔金控选择逐步套现。

事实上,这并非海尔金控首次减持券商。

2002年,海尔金控前身海尔投资以4.7亿元获得长江证券20%股权,成为第一大股东。

2015年,海尔投资以14.3元/股价格将其持有长江证券全部股权转让给新理益集团的刘益谦,转让价格刚好100亿元,算上长江证券多年的分红,该笔投资让海尔投资大赚超100亿元。

此次投资中金公司,算上分红,海尔金控浮盈也超过100亿元。从交易本质而言,买卖股票是市场投资者自发行为,只要合法合规,大额减持也无可厚非。

但海尔金控作为青岛市国有金融企业,在当前资本市场流动性较差、国家提出要活跃资本市场的大背景下,海尔金控再度抛出如此庞大的减持计划,减持对象还是券商龙头企业,这无疑是在本就虚弱的病人身上强行“放血”。

在海尔金控宣布减持中金公司的第一个交易日,中金公司当日股价最高跌幅接近6%,最终收盘下跌3.91%,证券板块在该消息影响下当日下跌1.03%。

作为地方性国企,海尔金控此时大规模减持虽然合法合规,但减持时机似乎不合适。

2、配股进展缓慢,自营业务遭遇天花板

海尔金控减持中金公司一方面是赚取了大额浮盈,另外一方面跟中金公司本身的经营或许也有关系。

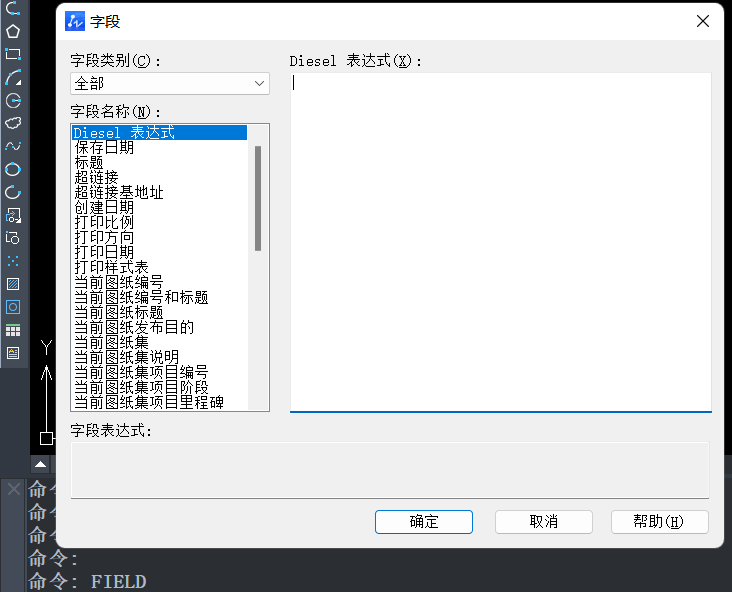

从收入来看,中金公司收入主要由经纪业务、财富管理业务、投行业务以及自营业务四部分组成。

自营业务为中金公司核心业务,2022年这一业务收入106.04亿元,占公司营业收入比例为40.64%,公司自营业务收入规模也仅次于中信证券,排名行业第二。

(图 / 中金公司2022年年报)

所谓自营业务,是指公司利用自有资金或者自己筹集的资金参与股票、债券等证券产品的投资。

中金公司自营业务投向分为三部分:一是科创板股票跟投以及其它股票投资,二是企业债、国债等债券投资,三是投资私募股权基金等产品。

不论是股票投资也好,债券投资也罢,都是“靠天吃饭”的投资品种。

2022年,由于A股整体表现不佳,国债利率不断下行的背景下,公司自营业务表现较为萎靡,仅实现106.04亿元收入,较2021年下滑28.59%。

从企业本身而言,想要扩大自营业务收入除“靠天吃饭”以外,最主要的是需要增加公司参与自营业务资金规模。

在券商行业开启经纪业务“佣金大战”后,以往券商行业最重要的业务——经纪业务收入和利润率均不断下降。为了寻找新的出路,头部券商把业务重心慢慢转移到自营业务上面来。

为了扩大自营业务收入,过去几年头部券商都选择增加经营杠杆率,2021年中金公司经营杠杆率一度飙升至6.50倍,2022年下降至5.61倍。

但由于净资产减少,中金公司资本杠杆率下降至11.24%,为券商行业最低。(编者按:资本杠杆率=净资产/总资产)

(图 / 中金公司2022年年报)

根据证监会发布的《证券公司风险控制指标管理办法》及配套风控指标的计算标准要求,证券公司资本杠杆率不得低于8%,预警标准为9.6%。

从现有的净资本规模来看,中金公司通过加杠杆的方式扩大自有资金来源并不现实,公司自营业务成长遭遇阶段性天花板。

为了扩充净资本,中金公司发布了不超过270亿元的配股方案,希望借此来扩充公司净资本。但由于整个券商行业频繁向资本市场再融资,引起投资者反感。

监管层也表态:希望证券公司走资本节约型、高质量发展的新路。监管层喊话后,不少证券公司再融资项目或取消或减少募资额度。

中金公司配股计划虽未取消,但截至目前,中金公司配股仍未获得监管层批准,进程较为缓慢。

从这点来看,除非行业复苏,中金公司自营业务才会有所增长。在资本杠杆率接近预警线,以及配股计划受阻的情况下,依靠自身加杠杆的方式扩大自营业务,显然难度较大。

3、IPO审核放缓,中金公司员工降薪

「界面新闻•子弹财经」注意到,在监管层提出活跃资本市场后,IPO审核注册节奏开始放缓。

有媒体报道,2023年7月,有25家IPO排队企业接受交易所上市审核,较6月的54家有明显降低,并且远低于去年同期的49家。

另外,IPO企业注册速度也在放缓。2023年3至5月,每月IPO注册数均在40家以上,7月份下降至只有29家,根据媒体报道2023年7月,两市IPO申报企业为0。

对于以投行起家的中金公司来说,IPO发行放缓势必会对公司经营造成不利影响。数据显示,截至2022年底,中金公司投行业务收入为54.31亿元,投行业务收入也是仅次于中信证券,排名行业第二,占公司营收比例为20.82%。

(图 / 中金公司2022年年报)

在自营业务以及投行业务均面临不利的局面下,中金公司开始推动内部降本增效,其中尤为突出的是大幅下调员工薪资。

中金公司2022年年报显示,截至2022年底,公司共有15168名员工,较2021年底净增1611人。

Choice数据显示,2022年中金公司员工提供的工资、奖金、津贴和补贴总额为人民币98.2亿元,员工人均薪酬为81.96万元,较2021年同比下降29.6%。

(图 / 中金公司2022年年报)

对此,中金公司内部人士对「界面新闻·子弹财经」表示:2023年中金公司员工薪酬仍在下调,中高层以上的管理人员薪酬普遍下调50%以上,普通职工以及新入职的员工薪酬下调幅度为30%左右。

从近几年海尔金控减持中金公司结果来看,频繁大规模减持势必会对公司短期股价造成不利影响,尤其是在资本市场普遍比较弱的时候,负面效果将更加明显。

但长期来看,中金公司能否扩充净资本,继续扩大经营杠杆率,提升业绩才是公司股价能否长期走牛的核心所在。

不过,券商不断扩充自营业务,通过庞大的资金规模来产生利润,让券商经营模式逐渐“银行化”,资本市场对其估值体系也将发生重构,在没有找到新的业务增长点时,仅靠自营业务拉动公司业绩增长,会让低PB成为龙头券商估值常态。

*文中题图来自:摄图网,基于VRF协议。返回搜狐,查看更多

关键词: